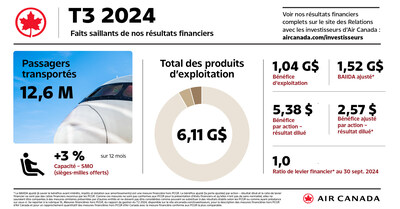

- Produits d'exploitation au troisième trimestre de 6,1 milliards de dollars, en baisse de 4 % d'une année sur l'autre

- Bénéfice d'exploitation de 1,040 milliard de dollars et BAIIDA ajusté* de 1,523 milliard de dollars au troisième trimestre, en baisse respectivement de 375 millions de dollars et de 307 millions de dollars sur 12 mois

- Flux de trésorerie provenant des activités d'exploitation de 737 millions de dollars et flux de trésorerie disponibles* de 282 millions pour le trimestre, soit une hausse sur 12 mois de 329 millions de dollars et de 147 millions de dollars, respectivement

- Ratio de levier financier* de 1,0 au 30 septembre 2024, comparativement à 1,1 à la fin de 2023

- Offre publique de rachat dans le cours normal des activités annoncée

MONTRÉAL, le 1er nov. 2024 /CNW/ - Air Canada a présenté aujourd'hui ses résultats financiers du troisième trimestre de 2024.

« Air Canada a annoncé de solides résultats pour le troisième trimestre concernant des mesures clés, avec des produits d'exploitation de 6,1 milliards de dollars et un bénéfice d'exploitation de 1 milliard de dollars, a déclaré Michael Rousseau, président et chef de la direction d'Air Canada. Le BAIIDA ajusté de 1,5 milliard de dollars et le bénéfice par action ajusté de 2,57 $ ont tous deux dépassé les attentes du marché. Nous continuons de mettre en œuvre notre programme d'amélioration continue de l'exploitation et avons enregistré une hausse de huit points de pourcentage de la ponctualité par rapport au même trimestre de 2023. Je remercie tous nos employés pour le soin et le dévouement dont ils ont fait preuve en transportant en toute sécurité près de 13 millions de clients au cours du trimestre, dont nos athlètes olympiques et paralympiques, à l'occasion des Jeux d'été à Paris.

« L'été est notre saison de pointe et, cette année, les négociations relatives au contrat de travail avec nos pilotes l'ont rendu plus complexe. Nous avons été proactifs en proposant des choix aux clients et en avons fait preuve de souplesse à leur endroit. Je suis fier que nous ayons conclu une entente avantageuse pour les deux parties, tout en limitant les désagréments pour les clients et les répercussions sur les revenus. Je remercie nos clients pour leur fidélité et je réitère notre promesse de continuer à leur fournir des produits et des services qui figurent parmi les meilleurs dans notre secteur.

« Le contexte demeure favorable à la demande, a poursuivi M. Rousseau. Nous avons revu nos prévisions pour l'ensemble de l'exercice ainsi que les hypothèses sous-jacentes afin de tenir compte de l'évolution du prix du carburant et de certains ajustements liés à des contrats. Nous tenons nos engagements et sommes confiants dans notre avenir. Nous annonçons aujourd'hui un nouveau programme de rachat d'actions, qui nous permettra de remédier en partie à la dilution découlant de décisions de financement qui ont dû être prises pendant la pandémie et de redistribuer de la valeur aux actionnaires. Cette mesure, qui s'ajoute au remboursement de notre dette et au financement de notre croissance, est cohérente avec notre feuille de route concernant la répartition des capitaux et notre plan stratégique, dont nous communiquerons les détails lors de notre journée des investisseurs le 17 décembre 2024. »

* Les CESMO ajustées, le BAIIDA ajusté (bénéfice avant intérêts, impôts et dotation aux amortissements), la marge du BAIIDA ajusté, le ratio de levier financier, la dette nette, le bénéfice ajusté (la perte ajustée) avant impôts, le bénéfice net ajusté (la perte nette ajustée), le bénéfice ajusté (la perte ajustée) par action et les flux de trésorerie disponibles dont il est fait mention dans le présent communiqué sont des mesures financières hors PCGR, des ratios hors PCGR ou des mesures financières complémentaires. Comme il s'agit de mesures qui ne sont pas conformes aux PCGR pour la présentation d'états financiers et qui n'ont pas de sens normalisé, elles ne sauraient être comparées à des mesures similaires présentées par d'autres entités et ne doivent pas être considérées comme pouvant se substituer à des résultats établis selon les PCGR ou comme ayant préséance sur ceux‑ci. Se reporter à la rubrique Mesures financières hors PCGR du présent communiqué pour la description de ces mesures, ainsi que pour le rapprochement des mesures hors PCGR d'Air Canada mentionnées dans le présent communiqué avec la mesure financière conforme aux PCGR la plus comparable. |

Résultats financiers du troisième trimestre de 2024

Voici un aperçu des résultats d'exploitation et de la situation financière d'Air Canada pour le troisième trimestre de 2024 par rapport au troisième trimestre de 2023.

- Produits d'exploitation de 6,106 milliards de dollars, en baisse de 238 millions de dollars ou de 4 % en raison d'une diminution des produits passages.

- Augmentation de 3 % de la capacité exploitée, ce qui est inférieur aux prévisions, soit une augmentation de la capacité de 4 % à 4,5 %, publiées dans le communiqué d'Air Canada daté du 7 août 2024. Cette situation s'explique principalement par des contraintes liées au parc aérien et par des ajustements du programme d'exploitation.

- Charges d'exploitation de 5,066 milliards de dollars, en hausse de 137 millions de dollars ou de 3 %. Cette hausse, qui est en grande partie attribuable à l'augmentation des coûts pour la plupart des postes en raison de la croissance de la capacité, a été partiellement contrebalancée par certains ajustements liés à des contrats comptabilisés au cours du trimestre.

- Bénéfice d'exploitation de 1,040 milliard de dollars, et marge d'exploitation de 17,0 %, soit une baisse de 375 millions de dollars.

- BAIIDA ajusté de 1,523 milliard de dollars, et marge du BAIIDA ajusté* de 24,9 %, soit une diminution de 307 millions de dollars.

- Bénéfice net de 2,035 milliards de dollars, compte tenu de la comptabilisation favorable d'actifs d'impôts de 1,154 milliard de dollars, et bénéfice par action - résultat dilué de 5,38 $, contre 1,250 milliard de dollars et 3,08 $, respectivement.

- Bénéfice net ajusté* de 969 millions de dollars et bénéfice ajusté par action - résultat dilué* de 2,57 $, contre 1,281 milliard de dollars et 3,41 $, respectivement.

- CESMO ajustées* de 12,15 cents, en baisse de 0,4 %, en raison principalement de l'incidence d'ajustements liés à des contrats comptabilisés au troisième trimestre de 2024.

- Flux de trésorerie nets provenant des activités d'exploitation de 737 millions de dollars, en hausse de 329 millions de dollars.

- Flux de trésorerie disponibles* de 282 millions de dollars, en hausse de 147 millions de dollars.

- Ratio de la dette nette sur le BAIIDA ajusté* (ratio de levier financier) de 1,0 au 30 septembre 2024, contre 1,1 au 31 décembre 2023.

Perspectives

Pour l'exercice 2024, Air Canada revoit ses prévisions afin de tenir compte des attentes actualisées concernant les prix du carburant d'aviation et de l'incidence des ajustements liés aux contrats. Les prévisions pour l'ensemble de l'exercice 2024 sont les suivantes :

Indicateur | Prévisions | Prévisions précédentes |

Capacité en SMO | Augmentation d'environ 5 % | Augmentation de 5,5 % à 6,5 % |

CESMO ajustées | Augmentation d'environ 2 % | Augmentation de 2,5 % à 3,5 % |

BAIIDA ajusté | Environ 3,5 G$ | De 3,1 G$ à 3,4 G$ |

Principales hypothèses

Air Canada a formulé des hypothèses pour l'élaboration de ses prévisions, à savoir que la croissance du PIB du Canada sera modérée pour 2024, que le dollar canadien s'échangera en moyenne à 1,36 $ CA contre 1,00 $ US tout au long de l'exercice 2024 et que le prix du carburant d'aviation s'établira en moyenne à 1,00 $ CA le litre sur l'ensemble de l'exercice 2024.

Offre publique de rachat dans le cours normal des activités

Air Canada a également annoncé aujourd'hui que la Bourse de Toronto (« TSX ») a accepté son avis d'intention de procéder à une offre publique de rachat dans le cours normal des activités (OPRCNA) lui permettant de racheter aux fins d'annulation jusqu'à 35 783 842 de ses actions à droit de vote variable de catégorie A et de ses actions à droit de vote de catégorie B (collectivement, les « actions ») conformément aux règles de la TSX.

Air Canada estime que le rachat d'actions dans le cadre de l'OPRCNA lui permettra de remédier en partie à la dilution de l'avoir des actionnaires découlant des décisions de financement qui ont dû être prises pendant la pandémie. En outre, Air Canada estime que le cours de ses actions pourrait, de temps à autre, ne pas refléter pleinement la valeur sous-jacente de son entreprise et de ses perspectives commerciales futures. Dans de telles circonstances, le rachat d'actions dans le cadre de l'OPRCNA peut constituer une utilisation intéressante et appropriée de la trésorerie disponible, conformément à la priorité d'Air Canada d'investir dans sa croissance, de maintenir la solidité de son bilan et de générer de la valeur pour les actionnaires au moyen d'une stratégie de répartition équilibrée du capital.

Air Canada est autorisée par la TSX à racheter jusqu'à 35 783 842 actions dans le cadre de l'OPRCNA, soit environ 10 % du flottant de ses actions. Au 22 octobre 2024, le nombre d'actions en circulation s'élevait à 358 493 006, dont 357 838 424 actions représentaient le flottant. Les rachats dans le cadre de l'OPRCNA sont autorisés pendant la période du 5 novembre 2024 au 4 novembre 2025. Les décisions concernant la quantité d'actions rachetées et le moment où les rachats ont lieu seront fondées sur la conjoncture des marchés, le cours des actions et d'autres facteurs. Air Canada peut choisir de modifier, de suspendre ou de mettre fin à l'OPRCNA à tout moment.

Les rachats seront effectués au moyen d'opérations sur le marché libre à la TSX ou par l'intermédiaire de systèmes de négociation parallèles canadiens, selon ce qui est admissible. Ils peuvent aussi être réalisés par d'autres moyens autorisés par les autorités en valeurs mobilières, dont des achats en bloc, des applications préétablies ou des offres franches, ainsi que des ententes privées conclues en vertu d'une ordonnance d'exemption d'offre publique de rachat émise par les autorités en valeurs mobilières. Air Canada paiera le prix en vigueur sur le marché au moment de l'acquisition pour toute action achetée, majoré des frais de courtage, ou tout autre prix pouvant être autorisé. Les achats aux termes de l'exemption d'offre publique de rachat sont effectués avec un escompte par rapport au prix du marché en vigueur des actions ou autrement conformément aux modalités de l'ordonnance.

Au cours des 12 derniers mois, Air Canada n'a racheté aucune de ses actions. Le volume quotidien moyen des opérations sur les actions à la TSX s'est établi à 2 143 460 actions pour le semestre clos le 30 septembre 2024. En vertu des règles de la TSX, Air Canada peut donc racheter jusqu'à 535 865 actions à la TSX au cours d'une séance, soit 25 % du volume moyen des opérations. Une fois par semaine, Air Canada peut également racheter un bloc d'actions qui n'est pas détenu directement ou indirectement par des initiés et qui peut dépasser cette limite quotidienne, conformément aux règles de la TSX. Toutes les actions rachetées dans le cadre de l'OPRCNA seront annulées.

Air Canada mettra en place un régime de rachat d'actions automatique (le « régime ») avec son courtier désigné, qui entrera en vigueur à la date de lancement de l'OPRCNA. Le régime permettra le rachat d'actions pendant des périodes où Air Canada n'est normalement pas active sur le marché en raison de restrictions réglementaires, de périodes d'interdiction d'opérations qu'elle s'impose ou d'autres motifs. Les rachats effectués par le courtier désigné dans le cadre du régime, le cas échéant, seront fondés sur des paramètres établis par Air Canada conformément aux règles de la TSX, aux lois sur les valeurs mobilières applicables et aux modalités du régime. Air Canada peut, à son gré, racheter des actions dans le cadre de l'OPRCNA en dehors de la période d'interdiction d'opérations qu'elle s'impose ou d'autres périodes de restriction, conformément aux règles de la TSX et aux lois sur les valeurs mobilières applicables.

Mesures financières hors PCGR

Sont présentés ci‑après certaines mesures financières et certains ratios hors PCGR qu'utilise Air Canada pour fournir aux lecteurs des renseignements supplémentaires sur sa performance financière et opérationnelle. Comme ces mesures ne sont pas conformes aux PCGR pour la présentation d'états financiers et qu'elles n'ont pas de sens normalisé, elles ne sauraient être comparées à des mesures similaires présentées par d'autres entités et ne doivent pas être considérées comme pouvant se substituer à des résultats établis selon les PCGR ou comme ayant préséance sur ceux-ci. Les mesures ou ratios financiers hors PCGR décrits dans la présente rubrique comportent généralement des exclusions ou des ajustements qui tiennent compte de une ou de plusieurs des caractéristiques suivantes, comme le fait d'être très variables, difficiles à prévoir, inhabituels par nature, significatifs pour les résultats d'une période en particulier ou non indicatifs des résultats d'exploitation passés ou futurs. Ces éléments sont exclus, car la Société est d'avis qu'ils peuvent fausser l'analyse de certaines tendances commerciales et rendre moins pertinente toute analyse comparative en regard d'autres périodes. L'exclusion de ces éléments permet de manière générale d'analyser plus justement la performance d'Air Canada au chapitre des charges d'exploitation et de la comparer de façon plus pertinente à celle d'autres sociétés aériennes.

Air Canada exclut l'incidence de la dépréciation d'actifs, le cas échéant, dans le calcul des CESMO ajustées, du BAIIDA ajusté, de la marge du BAIIDA ajusté, du bénéfice ajusté (de la perte ajustée) avant impôts et du bénéfice net ajusté (de la perte nette ajustée), car ces éléments peuvent fausser l'analyse de certaines tendances commerciales et rendre moins pertinente toute analyse comparative en regard d'autres périodes ou sociétés aériennes. Air Canada n'a pas constaté de charges au titre de la dépréciation d'actifs, tant pour les neuf premiers mois de 2024 que pour 2023.

Au troisième trimestre de 2024, une charge de 34 millions de dollars a été comptabilisée dans les autres charges d'exploitation relativement aux coûts estimatifs liés aux obligations découlant de contrats de location. Air Canada a exclu cette charge non récurrente du calcul des CESMO ajustées, du BAIIDA ajusté, du bénéfice ajusté avant impôts et du bénéfice net ajusté.

CESMO ajustées

Air Canada se sert des CESMO ajustées afin de mesurer le rendement courant de ses activités et d'analyser l'évolution de ses coûts. Elle exclut toutefois de cette mesure l'incidence de la charge de carburant d'aviation, les coûts liés à la portion terrestre des forfaits de Vacances Air Canada et les coûts liés aux avions-cargos, car ces éléments peuvent fausser l'analyse de certaines tendances commerciales et rendre moins pertinente toute analyse comparative en regard d'autres périodes. Exclure ces éléments permet de manière générale d'analyser plus justement la performance d'Air Canada au chapitre des charges d'exploitation et, possiblement, de la comparer de façon plus pertinente à celle d'autres sociétés aériennes.

Dans le calcul des CESMO ajustées, la charge de carburant d'aviation n'est pas comprise dans les charges d'exploitation, car elle fluctue largement sous l'effet de facteurs multiples, dont la conjoncture internationale, les événements géopolitiques, les coûts de raffinage du carburant d'aviation et le taux de change entre le dollar canadien et le dollar américain. Qui plus est, Air Canada engage des coûts qui se rapportent à la portion terrestre des forfaits de Vacances Air Canada que n'engagent pas certaines sociétés aériennes qui n'exercent pas d'activités de voyagiste comparables. En outre, ces coûts ne génèrent pas de SMO. Par conséquent, le fait d'exclure ces coûts des charges d'exploitation permet d'établir une comparaison plus pertinente d'une période à l'autre lorsque ces coûts peuvent varier.

De plus, Air Canada engage des coûts qui se rapportent à l'exploitation d'avions-cargos, coûts que n'engagent pas certaines sociétés aériennes qui n'exercent pas d'activités de fret comparables. Aux 30 septembre 2024 et 2023, Air Canada comptait six avions‑cargos 767 de Boeing en exploitation. Ces coûts ne génèrent pas de SMO. Par conséquent, le fait d'exclure ces coûts des charges d'exploitation permet d'établir une comparaison plus pertinente d'une période à l'autre pour les activités de transport de passagers.

Les CESMO ajustées sont rapprochées des charges d'exploitation selon les PCGR comme suit :

(en millions de dollars canadiens, | Troisièmes trimestres | Neuf premiers mois | ||||||||||

2024 | 2023 | Variation | 2024 | 2023 | Variation | |||||||

Charges d'exploitation selon les PCGR | 5 066 | $ | 4 929 | $ | 137 | $ | 15 334 | $ | 14 458 | $ | 876 | $ |

Compte tenu des éléments suivants : | ||||||||||||

Carburant d'aviation | (1 377) | (1 365) | (12) | (3 964) | (3 927) | (37) | ||||||

Coûts liés à la portion terrestre des forfaits | (102) | (99) | (3) | (574) | (543) | (31) | ||||||

Coûts liés aux avions-cargos | (40) | (41) | 1 | (113) | (111) | (2) | ||||||

Provision pour obligations découlant | (34) | - | (34) | (34) | - | (34) | ||||||

Charges d'exploitation, compte tenu | 3 513 | $ | 3 424 | $ | 89 | $ | 10 649 | 9 877 | 772 | |||

SMO (en millions) | 28 892 | 28 060 | 3,0 | % | 79 432 | 74 573 | 6,5 | % | ||||

CESMO ajustées (en cents) | 12,15 | ¢ | 12,20 | ¢ | (0,05) | ¢ | 13,41 | ¢ | 13,24 | ¢ | 0,17 | ¢ |

BAIIDA et BAIIDA ajusté

Le BAIIDA ajusté (à savoir le bénéfice avant intérêts, impôts et dotation aux amortissements) est couramment utilisé dans l'industrie du transport aérien et Air Canada s'en sert afin d'avoir un aperçu du résultat d'exploitation avant intérêts, impôts et dotation aux amortissements, étant donné que ces coûts peuvent varier sensiblement d'une société aérienne à l'autre, en raison de la façon dont chacune finance son matériel volant et ses autres actifs.

La marge du BAIIDA ajusté (BAIIDA ajusté exprimé en pourcentage des produits d'exploitation) est couramment utilisée dans l'industrie du transport aérien et Air Canada s'en sert pour évaluer la marge d'exploitation avant intérêts, impôts et dotation aux amortissements, étant donné que ces coûts peuvent varier sensiblement d'une société aérienne à l'autre, en raison de la façon dont chacune finance son matériel volant et ses autres actifs.

Le BAIIDA ajusté et la marge du BAIIDA ajusté sont rapprochés du bénéfice d'exploitation (de la perte d'exploitation) selon les PCGR comme suit :

Troisièmes trimestres | Neuf premiers mois | |||||||||||

(en millions de dollars canadiens, | 2024 | 2023 | Variation | 2024 | 2023 | Variation | ||||||

Bénéfice d'exploitation selon les PCGR | 1 040 | $ | 1 415 | $ | (375) | $ | 1 517 | $ | 2 200 | $ | (683) | $ |

Rajouter : | ||||||||||||

Dotation aux amortissements | 449 | 415 | 34 | 1 339 | 1 261 | 78 | ||||||

BAIIDA | 1 489 | 1 830 | (341) | 2 856 | 3 461 | (605) | ||||||

Rajouter : | ||||||||||||

Provision pour obligations découlant de contrats de location | 34 | - | 34 | 34 | - | 34 | ||||||

BAIIDA ajusté | 1 523 | $ | 1 830 | $ | (307) | $ | 2 890 | $ | 3 461 | $ | (571) | $ |

Produits d'exploitation | 6 106 | $ | 6 344 | $ | (238) | $ | 16 851 | $ | 16 658 | $ | 193 | $ |

Marge d'exploitation (en %) | 17,0 | 22,3 | (5,3) | pp | 9,0 | 13,2 | (4,2) | pp | ||||

Marge du BAIIDA ajusté (en %) | 24,9 | 28,8 | (3,9) | pp | 17,2 | 20,8 | (3,6) | pp | ||||

Bénéfice ajusté (perte ajustée) avant impôts

Air Canada se sert du bénéfice ajusté (de la perte ajustée) avant impôts pour mesurer le rendement financier avant impôts global de ses activités, à l'exclusion de l'incidence du profit ou de la perte de change, des intérêts nets au titre des régimes d'avantages du personnel, du profit ou de la perte sur les instruments financiers comptabilisés à la juste valeur, du profit ou de la perte à la cession-bail d'actifs, du profit ou de la perte à la cession d'actifs et du profit ou de la perte aux règlements et modifications de dette, car ces éléments peuvent fausser l'analyse de certaines tendances commerciales et rendre moins pertinente toute analyse comparative en regard d'autres périodes ou sociétés aériennes.

Le bénéfice ajusté (la perte ajustée) avant impôts est rapproché du bénéfice (de la perte) avant impôts selon les PCGR comme suit :

Troisièmes trimestres | Neuf premiers mois | |||||||||||

(en millions de dollars canadiens) | 2024 | 2023 | Variation | 2024 | 2023 | Variation | ||||||

Bénéfice avant impôts selon les PCGR | 897 | $ | 1 317 | $ | (420) | $ | 1 236 | $ | 2 090 | $ | (854) | $ |

Compte tenu des éléments suivants : | ||||||||||||

Provision pour obligations découlant de contrats de location | 34 | - | 34 | 34 | - | 34 | ||||||

(Profit) perte de change | 85 | 61 | 24 | 28 | (317) | 345 | ||||||

Intérêts nets au titre des régimes d'avantages | (5) | (6) | 1 | (16) | (18) | 2 | ||||||

Profit sur instruments financiers comptabilisés à la juste valeur | (26) | (101) | 75 | (66) | (24) | (42) | ||||||

Perte aux règlements de dette | - | 7 | (7) | 46 | 9 | 37 | ||||||

Bénéfice ajusté avant impôts | 985 | $ | 1 278 | $ | (293) | $ | 1 262 | $ | 1 740 | $ | (478) | $ |

Bénéfice net ajusté (perte nette ajustée) et bénéfice ajusté (perte ajustée) par action - résultat dilué

Air Canada se sert du bénéfice net ajusté (de la perte nette ajustée) et du bénéfice ajusté (de la perte ajustée) par action - résultat dilué pour mesurer le rendement financier global de ses activités, à l'exclusion de l'incidence après impôts du profit ou de la perte de change, des intérêts nets au titre des régimes d'avantages du personnel, du profit ou de la perte sur les instruments financiers comptabilisés à la juste valeur, du profit ou de la perte à la cession-bail d'actifs, du profit ou de la perte aux règlements et modifications de dette et du profit ou de la perte à la cession d'actifs, car ces éléments peuvent fausser l'analyse de certaines tendances commerciales et rendre moins pertinente toute analyse comparative en regard d'autres sociétés aériennes.

Le bénéfice net ajusté (la perte nette ajustée) et le bénéfice ajusté (la perte ajustée) par action - résultat dilué sont rapprochés du bénéfice net selon les PCGR comme suit :

Troisièmes trimestres | Neuf premiers mois | |||||||||||

(en millions de dollars canadiens) | 2024 | 2023 | Variation | 2024 | 2023 | Variation | ||||||

Bénéfice net selon les PCGR | 2 035 | $ | 1 250 | $ | 785 | $ | 2 364 | $ | 2 092 | $ | 272 | $ |

Compte tenu des éléments suivants : | ||||||||||||

Provision pour obligations découlant de contrats de location | 34 | - | 34 | 34 | - | 34 | ||||||

(Profit) perte de change | 85 | 61 | 24 | 28 | (317) | 345 | ||||||

Intérêts nets au titre des régimes d'avantages | (5) | (6) | 1 | (16) | (18) | 2 | ||||||

Profit sur instruments financiers comptabilisés à la juste valeur | (26) | (101) | 75 | (66) | (24) | (42) | ||||||

Perte aux règlements de dette | - | 7 | (7) | 46 | 9 | 37 | ||||||

Impôt sur le résultat, y compris les éléments | (1 154) | 70 | (1 224) | (1 148) | 15 | (1 163) | ||||||

Bénéfice net ajusté | 969 | $ | 1 281 | $ | (312) | $ | 1 242 | $ | 1 757 | $ | (515) | $ |

Nombre moyen pondéré d'actions | 376 | 376 | - | 376 | 376 | - | ||||||

Bénéfice ajusté par action - résultat dilué | 2,57 | $ | 3,41 | $ | (0,84) | $ | 3,30 | $ | 4,67 | $ | (1,37) | $ |

1) | Au troisième trimestre de 2024, les actifs d'impôts différés non comptabilisés antérieurement ont été comptabilisés. Ils comprenaient un recouvrement d'impôts sur le résultat différés de 1 154 millions de dollars comptabilisé dans l'état consolidé des résultats, qui a été déduit du bénéfice net ajusté. En 2023, le recouvrement d'impôts sur le résultat différés comptabilisé dans les autres éléments du résultat global relativement à des réévaluations du passif des régimes d'avantages du personnel a été contrebalancé par une charge d'impôts sur le résultat différés comptabilisée par le biais de l'état consolidé des résultats d'Air Canada. Cette charge a été déduite du bénéfice net ajusté. |

Le tableau ci‑après présente les données relatives aux actions servant au calcul du bénéfice par action - résultat dilué et de base en fonction du bénéfice ajusté par action :

(en millions) | Troisièmes trimestres | Neuf premiers mois | ||

2024 | 2023 | 2024 | 2023 | |

Nombre moyen pondéré d'actions | 358 | 358 | 358 | 358 |

Effet dilutif | 18 | 18 | 18 | 18 |

Nombre moyen pondéré d'actions | 376 | 376 | 376 | 376 |

Flux de trésorerie disponibles

Air Canada se sert des flux de trésorerie disponibles comme indicateur de la vigueur financière et du rendement de ses activités exprimant le montant de trésorerie que la Société est en mesure de dégager de ses activités, compte tenu des dépenses d'investissement. Les flux de trésorerie disponibles correspondent aux flux de trésorerie nets provenant des activités d'exploitation, moins les achats d'immobilisations corporelles et incorporelles et déduction faite du produit tiré d'opérations de cession-bail.

Le tableau ci‑après présente un rapprochement des flux de trésorerie disponibles avec les flux de trésorerie nets provenant des (affectés aux) activités d'exploitation pour les périodes indiquées :

Troisièmes trimestres | Neuf premiers mois | |||||||||||

(en millions de dollars canadiens) | 2024 | 2023 | Variation | 2024 | 2023 | Variation | ||||||

Flux de trésorerie nets provenant | 737 | $ | 408 | $ | 329 | $ | 3 253 | $ | 3 335 | $ | (82) | $ |

Achats d'immobilisations corporelles | (455) | (273) | (182) | (1 464) | (1 248) | (216) | ||||||

Flux de trésorerie disponibles | 282 | $ | 135 | $ | 147 | $ | 1 789 | $ | 2 087 | $ | (298) | $ |

Dette nette

La dette nette est une mesure de gestion du capital ainsi qu'un élément clé du capital géré par Air Canada et elle permet à la direction d'évaluer la dette nette de la Société.

Ratio dette nette-BAIIDA ajusté des 12 derniers mois (ratio de levier financier)

Le ratio dette nette-BAIIDA ajusté des 12 derniers mois (également désigné « ratio de levier financier ») est couramment utilisé dans l'industrie du transport aérien et Air Canada s'en sert pour évaluer le levier financier. Le ratio de levier financier correspond à la dette nette divisée par le BAIIDA ajusté des 12 derniers mois.

Le tableau ci‑après présente un rapprochement du ratio de levier financier avec les soldes de la dette nette d'Air Canada aux dates indiquées :

(en millions de dollars canadiens) | 30 septembre 2024 | 31 décembre 2023 | Variation | |||

Total de la dette à long terme et des obligations locatives | 10 716 | $ | 12 996 | $ | (2 280) | $ |

Partie courante de la dette à long terme | 1 652 | 866 | 786 | |||

Total de la dette à long terme et des obligations locatives (y compris la partie courante) | 12 368 | 13 862 | (1 494) | |||

Moins la trésorerie et les équivalents de trésorerie, | (8 942) | (9 295) | 353 | |||

Dette nette1) | 3 426 | $ | 4 567 | $ | (1 141) | $ |

BAIIDA ajusté (période de 12 mois) | 3 411 | $ | 3 982 | (571) | ||

Ratio de la dette nette sur le BAIIDA ajusté | 1,0 | 1,1 | (0,1) | |||

Pour un complément d'information sur les documents publics d'Air Canada, dont sa Notice annuelle 2023 datée du 4 mars 2024, veuillez consulter le site de SEDAR à l'adresse www.sedarplus.ca.

Avis concernant la téléconférence du troisième trimestre de 2024

Air Canada invite les analystes à sa téléconférence trimestrielle qui se tiendra aujourd'hui, vendredi 1er novembre 2024, à 8 h (HE). Michael Rousseau, président et chef de la direction, John Di Bert, vice‑président général et chef des Affaires financières, et Mark Galardo, vice-président général - Chiffre d'affaires et Planification du réseau, et président - Fret, présenteront les résultats et répondront aux questions des analystes. Immédiatement après la période de questions des analystes, John Di Bert et Pierre Houle, vice-président et trésorier, répondront aux questions des prêteurs à terme de type B et des porteurs d'obligations d'Air Canada.

Les membres des médias et du public peuvent écouter cette téléconférence audio. En voici les renseignements détaillés :

Webémission : | |

Par téléphone : | 647 932-3411 ou 1 800 715-9871 (sans frais) |

Code d'accès 5191072 | |

Veuillez prévoir 10 minutes pour la connexion à la téléconférence. |

MISE EN GARDE CONCERNANT LES ÉNONCÉS PROSPECTIFS

Le présent communiqué contient des énoncés prospectifs au sens de la législation en valeurs mobilières applicable. Ces énoncés découlent d'analyses et d'autres renseignements fondés sur la prévision de résultats à venir et sur l'estimation de montants qu'il est actuellement impossible de déterminer. Ils peuvent porter sur des observations concernant, entre autres, des prévisions, des stratégies, des attentes, des opérations projetées ou des actions à venir. Ces énoncés prospectifs se reconnaissent à l'emploi de termes comme « préliminaire », « prévoir », « croire », « pouvoir », « estimer », « projeter » et « planifier », employés au futur et au conditionnel, et d'autres termes semblables, ainsi qu'à l'évocation de certaines hypothèses.

Comme, par définition, les énoncés prospectifs partent d'hypothèses, dont celles décrites ci‑après, ils sont soumis à d'importants risques et incertitudes. La réalisation des énoncés prospectifs reste assujettie, notamment, à la survenance possible d'événements externes ou à l'incertitude qui caractérise le secteur où évolue Air Canada. Les résultats réels peuvent donc différer sensiblement des résultats évoqués par ces énoncés prospectifs en raison de divers facteurs, entre autres ceux dont il est fait mention ci‑après.

Les facteurs qui pourraient faire en sorte que les résultats diffèrent sensiblement de ceux indiqués dans les énoncés prospectifs comprennent la conjoncture économique et le contexte géopolitique, comme les conflits militaires au Moyen-Orient et entre la Russie et l'Ukraine, la capacité d'Air Canada de dégager ou de maintenir une rentabilité nette, l'état du secteur et du marché et le contexte influant sur la demande, la concurrence, la dépendance d'Air Canada à l'égard des technologies, les risques liés à la cybersécurité, les interruptions de service, les changements climatiques et les facteurs liés à l'environnement (dont les systèmes météorologiques et autres phénomènes naturels, et des facteurs anthropiques), la dépendance d'Air Canada envers les fournisseurs clés (y compris des organismes gouvernementaux et d'autres parties prenantes soutenant les activités aéroportuaires et de l'exploitation aérienne), les relations de travail et les coûts connexes, la capacité d'Air Canada de mettre en œuvre efficacement des initiatives stratégiques opportunes et d'autres initiatives importantes (notamment sa faculté de gérer les charges d'exploitation), les cours de l'énergie, sa capacité de rembourser ses dettes et de conserver ou d'accroître la liquidité, sa dépendance à l'égard des transporteurs régionaux et autres, sa capacité de recruter et de conserver le personnel nécessaire, les épidémies, l'évolution de la législation, de la réglementation ou de procédures judiciaires, les attentats terroristes, les conflits armés, la capacité d'Air Canada d'exploiter avec succès son programme de fidélité, les pertes par sinistre, la dépendance d'Air Canada à l'égard des partenaires Star AllianceMD et des coentreprises, sa capacité de préserver et de faire croître sa marque, les litiges actuels et éventuels avec des tiers, les fluctuations des taux de change, les limites imposées aux termes de clauses restrictives, les questions d'assurance et les coûts qui y sont associés, les obligations au titre des régimes de retraite, ainsi que les facteurs dont il est fait mention dans le dossier d'information publique d'Air Canada qui peut être consulté à l'adresse www.sedarplus.ca, notamment à la rubrique 18, Facteurs de risque, du rapport de gestion de 2023 d'Air Canada et à la rubrique 14, Facteurs de risque, du rapport de gestion du troisième trimestre de 2024.

Air Canada a fixé et continue de fixer des objectifs, de prendre des engagements et d'évaluer l'incidence eu égard aux changements climatiques, ainsi que les initiatives, plans et propositions connexes qu'Air Canada et d'autres parties prenantes (dont les organismes publics, les autorités de réglementation et autres organismes) mettent en œuvre en matière de changements climatiques et d'émissions de carbone. La réalisation de nos engagements et de nos objectifs dépend de nombreux facteurs, notamment des actions et des efforts combinés des gouvernements, du secteur, des fournisseurs et des autres intervenants et parties prenantes, ainsi que du développement et de la mise en œuvre de nouvelles technologies. En particulier, les cibles d'émissions de carbone liées à nos objectifs pour 2030, de même que nos aspirations à cet égard pour 2050, sont ambitieuses et fortement tributaires des nouvelles technologies, des énergies renouvelables et de la disponibilité d'un approvisionnement suffisant en carburants d'aviation durables (CAD), ce qui demeure un défi important. De plus, Air Canada a engagé, et prévoit continuer à engager, des coûts pour atteindre son objectif de carboneutralité et pour se conformer aux lois et règlements sur la durabilité environnementale ainsi qu'aux autres normes et accords. La nature précise des lois, règlements, normes et accords contraignants ou non contraignants à venir, qui font l'objet d'une attention accrue de la part de parties prenantes à l'échelle locale et internationale, ne peut être prédite avec un quelconque degré de certitude, pas plus que leur incidence financière, opérationnelle ou autre. Rien ne garantit la mesure dans laquelle l'un ou l'autre de nos objectifs climatiques sera atteint, ni que les investissements futurs que nous ferons pour atteindre nos objectifs climatiques produiront les résultats escomptés ou répondront aux attentes croissantes des parties prenantes en matière d'environnement, de responsabilité sociale et de gouvernance. De plus, des événements futurs pourraient amener Air Canada à privilégier d'autres intérêts à plus court terme au détriment de la progression vers nos objectifs climatiques actuels, en fonction de la stratégie commerciale, de facteurs économiques, réglementaires et sociaux, et de pressions potentielles de la part d'investisseurs, de groupes d'activistes ou d'autres parties prenantes. Si nous ne sommes pas en mesure de respecter nos objectifs et nos engagements relativement aux changements climatiques ou d'en rendre compte de façon appropriée, nous pourrions faire l'objet d'une publicité et de réactions négatives de la part d'investisseurs, de clients, de groupes de défense ou d'autres parties prenantes, ce qui pourrait nuire à la réputation d'Air Canada ou avoir d'autres effets négatifs sur celle-ci.

Les énoncés prospectifs contenus ou intégrés par renvoi dans le présent communiqué représentent les attentes d'Air Canada en date de ce communiqué (ou à la date précisée de leur formulation) et ils peuvent changer par la suite. Toutefois, Air Canada n'a ni l'intention ni l'obligation d'actualiser ou de réviser ces énoncés à la lumière de nouveaux éléments d'information ou d'événements futurs ou pour quelque autre motif, sauf si elle y est tenue par la réglementation en valeurs mobilières applicable.

À propos d'Air Canada

Air Canada est la plus importante société aérienne du Canada, le transporteur national du pays et un membre cofondateur du réseau Star Alliance -- le plus vaste regroupement mondial de sociétés aériennes. Les lignes régulières d'Air Canada relient sans escale plus de 180 aéroports au Canada, aux États-Unis et à l'étranger sur six continents. Air Canada détient la cote quatre étoiles de Skytrax. Le programme Aéroplan d'Air Canada est le principal programme de fidélité du Canada en matière de voyages, en offrant à ses membres la possibilité d'accumuler ou d'échanger des points auprès du plus grand réseau mondial de transporteurs partenaires - au nombre de 45 - et auprès de ses partenaires détaillants, hôteliers et de location de véhicules. Par l'intermédiaire de Vacances Air Canada, la Société offre plus de choix que tout autre voyagiste canadien pour des centaines de destinations dans le monde, avec une large sélection d'hôtels, de vols, de croisières, d'excursions et de locations de véhicules. Air Canada Cargo, division fret d'Air Canada, dispose de la capacité d'emport et de la connectivité pour desservir des centaines de destinations sur six continents au moyen des vols passagers et des vols tout-cargo d'Air Canada. Air Canada s'est donné l'ambitieux objectif à long terme d'atteindre zéro émission nette de gaz à effet de serre (GES) d'ici 2050. Les actions d'Air Canada se négocient sur le marché à la Bourse de Toronto (TSX) au Canada et sur la plateforme OTCQX aux États-Unis.

Internet : aircanada.com/medias

Consultez notre rapport annuel ici

Inscrivez-vous pour recevoir les nouvelles d'Air Canada : aircanada.com

À l'intention des médias :

Photos

Vidéos

Images en vrac

Articles

Principales mesures financières et statistiques

Le tableau ci‑dessous présente les points saillants de nature financière et opérationnelle d'Air Canada pour les périodes indiquées ci‑après :

(en millions de dollars canadiens, sauf les montants | Troisièmes trimestres | Neuf premiers mois | ||||||||||

Mesures de performance financière | 2024 | 2023 | Variation | 2024 | 2023 | Variation | ||||||

Produits d'exploitation | 6 106 | 6 344 | (238) | 16 851 | 16 658 | 193 | ||||||

Bénéfice d'exploitation | 1 040 | 1 415 | (375) | 1 517 | 2 200 | (683) | ||||||

Marge d'exploitation1) (en %) | 17,0 | 22,3 | (5,3) | pp8) | 9,0 | 13,2 | (4,2) | pp | ||||

BAIIDA ajusté2) | 1 523 | 1 830 | (307) | 2 890 | 3 461 | (571) | ||||||

Marge du BAIIDA ajusté2) (en %) | 24,9 | 28,8 | (3,9) | pp | 17,2 | 20,8 | (3,6) | pp | ||||

Bénéfice avant impôts | 897 | 1 317 | (420) | 1 236 | 2 090 | (854) | ||||||

Bénéfice net | 2 035 | 1 250 | 785 | 2 364 | 2 092 | 272 | ||||||

Bénéfice ajusté avant impôts2) | 985 | 1 278 | (293) | 1 262 | 1 740 | (478) | ||||||

Bénéfice net ajusté2) | 969 | 1 281 | (312) | 1 242 | 1 757 | (515) | ||||||

Liquidités totales3) | 10 261 | 9 949 | 312 | 10 261 | 9 949 | 312 | ||||||

Flux de trésorerie nets provenant | 737 | 408 | 329 | 3 253 | 3 335 | (82) | ||||||

Flux de trésorerie disponibles2) | 282 | 135 | 147 | 1 789 | 2 087 | (298) | ||||||

Dette nette2) | 3 426 | 5 438 | (2 012) | 3 426 | 5 438 | (2 012) | ||||||

Bénéfice par action - résultat dilué | 5,38 | 3,08 | 2,30 | 6,25 | 5,55 | 0,70 | ||||||

Bénéfice ajusté par action - résultat dilué2) | 2,57 | 3,41 | (0,84) | 3,30 | 4,67 | (1,37) | ||||||

Statistiques d'exploitation4) | 2024 | 2023 | Variation | 2024 | 2023 | Variation | ||||||

Passagers-milles payants (« PMP ») | 25 101 | 25 202 | (0,4) | 68 070 | 65 397 | 4,1 | ||||||

Sièges-milles offerts (SMO) (en millions) | 28 892 | 28 060 | 3,0 | 79 432 | 74 573 | 6,5 | ||||||

Coefficient d'occupation (en %) | 86,9 | % | 89,8 | % | (2,9) | pp | 85,7 | % | 87,7 | % | (2,0) | pp |

Produits passages par PMP | 22,3 | 23,3 | (4,0) | 22,1 | 22,7 | (3,0) | ||||||

Produits passages par SMO (« PPSMO ») | 19,4 | 20,9 | (7,2) | 18,9 | 19,9 | (5,0) | ||||||

Produits d'exploitation par SMO (« PESMO ») (en cents) | 21,1 | 22,6 | (6,5) | 21,2 | 22,3 | (5,0) | ||||||

Charges d'exploitation par SMO (« CESMO ») (en cents) | 17,5 | 17,6 | (0,2) | 19,3 | 19,4 | (0,4) | ||||||

CESMO ajustées (en cents)2) | 12,2 | 12,2 | (0,4) | 13,4 | 13,2 | 1,2 | ||||||

Effectif moyen en équivalents temps plein (« ETP ») (en milliers)5) | 37,2 | 35,9 | 3,7 | 37,1 | 35,4 | 4,7 | ||||||

Avions composant le parc en exploitation | 353 | 354 | (0,3) | 353 | 354 | (0,3) | ||||||

Sièges routés (en milliers) | 15 258 | 14 707 | 3,7 | 42 950 | 40 390 | 6,3 | ||||||

Mouvements des appareils (en milliers) | 104,5 | 101,0 | 3,5 | 293,4 | 279,7 | 4,9 | ||||||

Longueur d'étape moyenne (en milles)6) | 1 894 | 1 908 | (0,7) | 1 849 | 1 846 | 0,2 | ||||||

Coût du litre de carburant (en cents) | 98,2 | 101,9 | (3,7) | 102,5 | 109,6 | (6,5) | ||||||

Consommation de carburant | 1 399 170 | 1 342 967 | 4,2 | 3 857 355 | 3 572 766 | 8,0 | ||||||

Passagers payants transportés (en milliers)7) | 12 618 | 12 635 | (0,1) | 34 957 | 33 891 | 3,1 | ||||||

1) | La marge d'exploitation est une mesure financière complémentaire définie comme le bénéfice d'exploitation (la perte d'exploitation) exprimé en pourcentage des produits d'exploitation. |

2) | Le bénéfice ajusté (la perte ajustée) avant impôts, le bénéfice net ajusté (la perte nette ajustée), le BAIIDA ajusté (à savoir le bénéfice avant intérêts, impôts et dotation aux amortissements), la marge du BAIIDA ajusté, les flux de trésorerie disponibles, la dette nette et les CESMO ajustées sont des mesures financières hors PCGR, des mesures de la gestion du capital, des ratios hors PCGR ou des mesures financières complémentaires. Comme ces mesures ne sont pas conformes aux PCGR pour la présentation d'états financiers et qu'elles n'ont pas de sens normalisé, elles ne sauraient être comparées à des mesures similaires présentées par d'autres entités et ne doivent pas être considérées comme pouvant se substituer à des résultats établis selon les PCGR ou comme ayant préséance sur ceux-ci. Se reporter à la rubrique intitulée Mesures financières hors PCGR du présent communiqué pour la description des mesures financières hors PCGR d'Air Canada et pour un rapprochement quantitatif des mesures financières hors PCGR d'Air Canada avec la mesure financière conforme aux PCGR la plus comparable. |

3) | Les liquidités totales s'entendent de la somme de la trésorerie, des équivalents de trésorerie, des placements à court terme et à long terme et des fonds disponibles aux termes de facilités de crédit d'Air Canada. Au 30 septembre 2024, les liquidités totales s'élevaient à 10 261 millions de dollars et étaient composées de trésorerie et d'équivalents de trésorerie et de placements à court terme et à long terme totalisant 8 942 millions de dollars et d'un montant de 1 319 millions de dollars pouvant être prélevé sur les facilités de crédit. Au 30 septembre 2023, les liquidités totales s'élevaient à 9 949 millions de dollars et étaient composées de trésorerie et d'équivalents de trésorerie et de placements à court terme et à long terme totalisant 8 934 millions de dollars et d'un montant de 1 015 millions de dollars pouvant être prélevé sur les facilités de crédit. Les liquidités totales comprennent également des fonds (243 millions de dollars au 30 septembre 2024 et 240 millions de dollars au 30 septembre 2023) détenus en fiducie par Vacances Air Canada en conformité avec les prescriptions réglementaires régissant les produits perçus d'avance pour les voyagistes. |

4) | À l'exception de l'effectif moyen en ETP, les statistiques d'exploitation dans le présent tableau tiennent compte des données pour des transporteurs tiers exerçant leurs activités aux termes du contrat d'achat de capacité avec Air Canada. |

5) | Rend compte de l'effectif en ETP à Air Canada et aux filiales de celle-ci. Exclut l'effectif en ETP à des transporteurs tiers qui exercent leurs activités aux termes d'un contrat d'achat de capacité conclu avec Air Canada. |

6) | La longueur d'étape moyenne correspond au total de sièges-milles offerts divisé par le total de sièges routés. |

7) | Les passagers payants sont dénombrés en fonction des indicatifs de vol (et non en fonction du voyage, de l'itinéraire ou du segment de trajet), conformément à la définition établie par l'IATA. |

8) | « pp » indique des points de pourcentage et désigne la mesure de l'écart arithmétique entre deux pourcentages. |

SOURCE Air Canada